Das Gefühl kennt wahrscheinlich jeder: Man muss zur Arbeit, fühlt sich aber irgendwie schlapp, lustlos und ausgebrannt. Gelegentlich ist das normal. Wenn der Zustand aber über Monate anhält und selbst eine ärztlich verordnete Auszeit keine Besserung bringt, lautet die Diagnose oft Burnout oder Depression. Dann geht nichts mehr und der Einkommensmotor kommt schnell ins Stottern oder gar zum Erliegen.

Die Psyche ist der häufigste Grund, dass Menschen ihren Beruf nicht mehr ausüben können. Laut Statistik wird jeder Vierte im Laufe seines Arbeitslebens berufsunfähig und kann seinen Lebensunterhalt nicht mehr selbst erwirtschaften.

Jetzt können Sie hoffen, dass es Sie nicht erwischt. Schlauer ist aber vorzusorgen. Es steht einfach zu viel auf dem Spiel: Summieren Sie doch mal Ihr Bruttoeinkommen auf. Bis zum Rentenbeginn kommen – je nach Alter – oft Millionenbeträge zusammen, die bei einer Berufsunfähigkeit (BU) einfach nicht mehr ins Haushaltsbudget fließen. Wenn Sie das nicht aus Erspartem oder anderen Vermögensquellen kompensieren können, benötigen Sie eine Berufsunfähigkeitsversicherung (BU-Versicherung).

BU-Versicherung und ihre Irrtümer

Obwohl die BU-Versicherung eine sehr wichtige Absicherung ist, besitzen viele Menschen keinen Schutz. Dies liegt auch an weit verbreiteten Irrtümern:

Irrtum 1: „Der Staat wird mich schon irgendwie auffangen.“

Je nach Beeinträchtigung besteht Anspruch auf eine halbe oder volle Erwerbsminderungsrente. Diese beträgt nur zwischen 15 bis 20 Prozent bzw. 30 bis 40 Prozent Ihres Bruttoeinkommens. Für bestimmte Gruppen, wie zum Beispiel Schüler, Studenten oder Selbstständige besteht in der Regel gar keine gesetzliche Absicherung. Sie tragen das volle Risiko einer Berufsunfähigkeit.

Irrtum 2: „Eine BU-Versicherung kann ich später abschließen.“

Das stimmt. Aber: Je früher Sie die Police abschließen, desto günstiger ist der Beitrag. Jüngere Menschen sind in der Regel gesünder als ältere. Daher zahlen Junge für die gleiche Leistung weniger.

Irrtum 3: „Nur körperlich schwer Arbeitende benötigen eine BU-Versicherung.“

Die häufigste Ursache für Berufsunfähigkeit sind laut Gesamtverband der deutschen Versicherer (GDV) mittlerweile psychische Erkrankungen (32 Prozent) und Erkrankungen des Skelett-/Bewegungsapparats (20 %). Auch Krebs und bösartige Geschwüre (18 %) zwingen immer häufiger zur Aufgabe des Berufes. Die Hauptgründe treffen daher alle Berufsgruppen.

Irrtum 4: „Ein BU-Versicherung kann ich mir nicht leisten.“

Fakt ist: Passender Schutz muss nicht teuer sein. Der Beitrag hängt ab vom Alter, dem Beruf, der Vertragsdauer, der Rentenhöhe und dem Gesundheitszustand. Flexible Policen ermöglichen eine individuelle Tarifgestaltung nach Ihren Bedürfnissen.

Irrtum 5: „Studenten und Schüler können nicht versichert werden.“

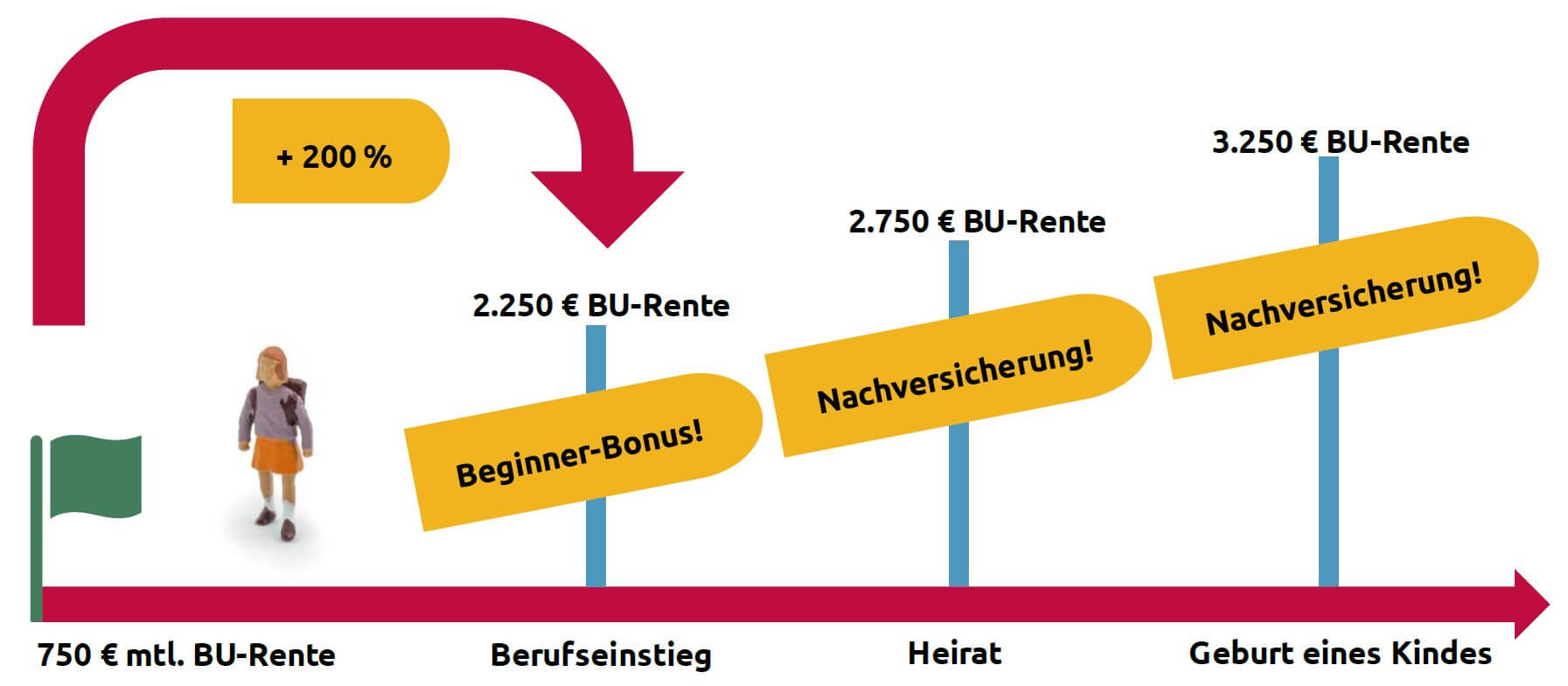

Anspruch auf Erwerbsminderungsrente hat nur, wer mindestens fünf Jahre in die gesetzliche Rentenversicherung eingezahlt hat. Daher: Auch Schüler, Studenten, Azubis und Berufsanfänger brauchen BU-Schutz. Flexible Policen bieten Erhöhungsoptionen ohne erneute Gesundheitsprüfung.

(siehe Beispiel-Grafik: So wächst der BU-Schutz einer 15-jährigen Schülerin mit dem Bedarf)

Irrtum 6: „Beim BU-Schutz gibt es keine Unterschiede.“

Angesichts der Tarifvielfalt sind eine unabhängige Beratung und ein objektiver Vergleich der Leistungen wichtig. So können Sie Fehler bei der Antragstellung vermeiden. Denn es gibt Versicherer mit fairen Bedingungen – z. B. weltweiter Schutz, nur drei statt fünf Jahre Abfragezeitraum bei vielen Gesundheitsfragen, Verlängerungsoption bei Erhöhung der staatlichen Regelaltersgrenze sowie zinslose Stundung der Beiträge bei vollem BU-Schutz im Fall von Arbeitslosigkeit. Um diese Flexibilität bieten und erfüllen zu können, muss ein Versicherer über eine sehr gute Finanz- und Ertragsstärke verfügen – auch hierauf wäre im Rahmen einer Beratung zu achten.

Eine professionelle Beratung ist schon deshalb wichtig, weil BU-Schutz nicht gleich BU-Schutz ist. Die Versicherungsbedingungen, Anbieter und die konkreten Leistungen differieren mitunter erheblich. Das kann im Leistungsfall entscheidend sein.

Was zeichnet eine gute BU-Versicherung aus?

- Kundenfreundliche und transparente Bedingungen

- Faire Antrags- und Leistungsprüfung

- Sehr gute Finanz- und Ertragsstärke des Versicherers

- Erhöhungsmöglichkeiten ohne erneute Gesundheitsprüfung

- Individuelle Tarifgestaltung

- Dynamik zur Anpassung der Beiträge und Leistungen jederzeit aussetzbar

- Weltweiter Schutz

- Genereller Verzicht auf abstrakte Verweisung

- Stundung der Beiträge bei Arbeitslosigkeit, Elternzeit, Pflegebedürftigkeit

- Keine Meldefrist bei Berufsunfähigkeit

- Freie Arztwahl

Als unabhängiger Versicherungsmakler sind wir auf die Beratung zur Berufsunfähigkeit und BU-Versicherungen spezialisiert. Nehmen Sie gerne Kontakt mit uns auf: Hier klicken